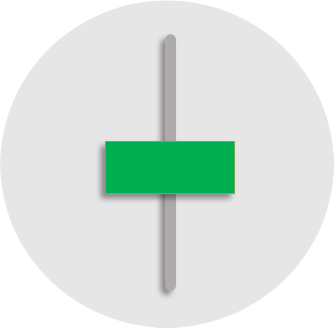

ในการวิเคราะห์กราฟเทคนิคสำหรับการลงทุน “Long-Legged Doji” เป็นหนึ่งในรูปแบบแท่งเทียนที่น่าสนใจและมีความสำคัญ บทความนี้จะอธิบายความหมาย ลักษณะ และความสำคัญของ Long-Legged Doji ในการวิเคราะห์ตลาด เพื่อช่วยให้คุณเข้าใจและใช้ประโยชน์จากข้อมูลนี้ในการตัดสินใจลงทุนได้อย่างมีประสิทธิภาพมากขึ้น 1. Long-Legged Doji คืออะไร? Long-Legged Doji เป็นรูปแบบแท่งเทียนประเภทหนึ่งของ Doji ที่มีลักษณะเฉพาะคือมีไส้เทียน (shadow) ทั้งด้านบนและด้านล่างที่ยาวกว่าปกติ ในขณะที่ราคาเปิดและราคาปิดอยู่ในระดับเดียวกันหรือใกล้เคียงกันมาก ทำให้ตัวแท่งเทียนมีลักษณะคล้ายกับเครื่องหมายบวก (+) ที่มีเส้นแนวตั้งยาว 1.1 ลักษณะเฉพาะของ Long-Legged Doji ราคาเปิดและราคาปิดอยู่ในระดับเดียวกันหรือใกล้เคียงกันมาก มีไส้เทียนด้านบนและด้านล่างที่ยาวกว่า Doji ปกติอย่างชัดเจน ความยาวของไส้เทียนด้านบนและด้านล่างมักจะใกล้เคียงกัน ตัวแท่งเทียน (real body) มีขนาดเล็กมากหรือแทบไม่มีเลย 2. ความหมายของ Long-Legged Doji Long-Legged Doji มีความหมายสำคัญในการวิเคราะห์ตลาด ดังนี้: แสดงถึงความไม่แน่นอนและความผันผวนสูงในตลาด บ่งบอกถึงการต่อสู้อย่างรุนแรงระหว่างแรงซื้อและแรงขาย อาจเป็นสัญญาณของการเปลี่ยนแปลงแนวโน้มที่กำลังจะเกิดขึ้น สะท้อนถึงความลังเลและความไม่มั่นใจของนักลงทุนในตลาด 3. วิธีใช้ Long-Legged Doji …..คลิ๊กเพื่ออ่าน>>>

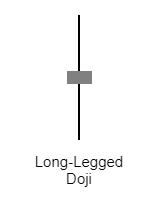

Shaven Head กราฟแท่งเทียนไร้ไส้เทียน ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีความสำคัญคือ Shaven Head หรือแท่งเทียนไร้เงาบน บทความนี้จะพาคุณไปทำความรู้จักกับ Shaven Head อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการวิเคราะห์ตลาด 1. Shaven Head คืออะไร? Shaven Head เป็นรูปแบบแท่งเทียนที่มีลักษณะเด่นคือไม่มีเงา (shadow) หรือไส้ (wick) ด้านบน โดยมีชื่อภาษาไทยว่า “หัวโล้น” เนื่องจากลักษณะที่ไม่มีเงายื่นออกมาด้านบนของแท่งเทียน ลักษณะสำคัญของ Shaven Head: ไม่มีเงาหรือไส้ด้านบน ราคาปิดอยู่ที่จุดสูงสุดของแท่งเทียน (สำหรับแท่งสีเขียว) หรือราคาเปิดอยู่ที่จุดสูงสุดของแท่งเทียน (สำหรับแท่งสีแดง) อาจมีหรือไม่มีเงาด้านล่าง สามารถเป็นได้ทั้งแท่งเทียนสีเขียว (bullish) หรือสีแดง (bearish) 2. วิธีระบุ Shaven Head การระบุ Shaven Head ไม่ใช่เรื่องยาก เพียงมองหาแท่งเทียนที่มีลักษณะดังนี้: ไม่มีเงาหรือไส้ด้านบนของแท่งเทียน จุดสูงสุดของแท่งเทียนตรงกับราคาปิด (สำหรับแท่งสีเขียว) …..คลิ๊กเพื่ออ่าน>>>

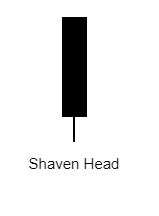

Hanging Man คู่มือฉบับสมบูรณ์สำหรับนักวิเคราะห์ทางเทคนิคและนักลงทุน ในการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีความสำคัญคือ Hanging Man หรือแท่งเทียนรูปคนแขวนคอ บทความนี้จะพาคุณไปทำความรู้จักกับ Hanging Man อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการวิเคราะห์ตลาด 1. Hanging Man คืออะไร? Hanging Man เป็นรูปแบบแท่งเทียนที่มีลักษณะคล้ายคนถูกแขวนคอ โดยมีชื่อภาษาไทยว่า “คนแขวนคอ” เนื่องจากรูปร่างของมันคล้ายกับคนที่ถูกแขวนคอ ลักษณะสำคัญของ Hanging Man: มีไส้เทียนด้านล่างยาว (อย่างน้อย 2 เท่าของตัวแท่งเทียน) มีตัวแท่งเทียนสั้น (ส่วนหัวของคนแขวนคอ) มีไส้เทียนด้านบนสั้นมากหรือไม่มีเลย เกิดขึ้นหลังจากแนวโน้มขาขึ้น 2. วิธีระบุ Hanging Man การระบุ Hanging Man ไม่ใช่เรื่องยาก เพียงมองหาแท่งเทียนที่มีลักษณะดังนี้: ไส้เทียนด้านล่างยาวอย่างน้อย 2 เท่าของตัวแท่งเทียน ตัวแท่งเทียนสั้น (ส่วนหัวของคนแขวนคอ) อยู่ที่ส่วนบนของช่วงราคา ไส้เทียนด้านบนสั้นมากหรือไม่มีเลย เกิดขึ้นหลังจากการเคลื่อนไหวขาขึ้น 3. …..คลิ๊กเพื่ออ่าน>>>

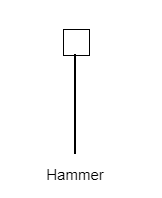

แท่ง Hammer คืออะไร ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือที่ทรงพลังในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีความสำคัญคือ Hammer หรือแท่งเทียนรูปค้อน แต่คุณรู้จักมันดีแค่ไหน? บทความนี้จะพาคุณไปทำความรู้จักกับ Hammer อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการวิเคราะห์ตลาด 1. Hammer คืออะไร? Hammer เป็นรูปแบบแท่งเทียนที่มีลักษณะคล้ายค้อน โดยมีชื่อภาษาไทยว่า “ค้อน” เนื่องจากรูปร่างของมันคล้ายกับค้อนที่มีด้ามยาว ลักษณะสำคัญของ Hammer: มีไส้เทียนด้านล่างยาว (อย่างน้อย 2 เท่าของตัวแท่งเทียน) มีตัวแท่งเทียนสั้น (ส่วนหัวของค้อน) มีไส้เทียนด้านบนสั้นมากหรือไม่มีเลย เกิดขึ้นหลังจากแนวโน้มขาลง 2. วิธีระบุ Hammer การระบุ Hammer ไม่ใช่เรื่องยาก เพียงมองหาแท่งเทียนที่มีลักษณะดังนี้: ไส้เทียนด้านล่างยาวอย่างน้อย 2 เท่าของตัวแท่งเทียน ตัวแท่งเทียนสั้น (ส่วนหัวของค้อน) อยู่ที่ส่วนบนของช่วงราคา ไส้เทียนด้านบนสั้นมากหรือไม่มีเลย เกิดขึ้นหลังจากการเคลื่อนไหวขาลง 3. ความสำคัญของ Hammer Hammer มักถูกมองว่าเป็นสัญญาณการกลับตัวขาขึ้น โดยเฉพาะเมื่อเกิดขึ้นหลังจากแนวโน้มขาลง เหตุผลเบื้องหลังคือ: …..คลิ๊กเพื่ออ่าน>>>

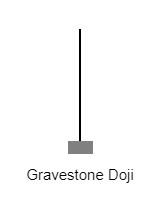

Gravestone Doji คู่มือฉบับสมบูรณ์สำหรับนักเทรดมือใหม่ ในโลกของการเทรดและการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือที่ทรงพลังในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีความสำคัญคือ Gravestone Doji แต่คุณรู้จักมันดีแค่ไหน? บทความนี้จะพาคุณไปทำความรู้จักกับ Gravestone Doji อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการวิเคราะห์ตลาด 1. Gravestone Doji คืออะไร? Gravestone Doji เป็นรูปแบบแท่งเทียนที่มีลักษณะเฉพาะ โดยมีชื่อภาษาไทยว่า “หลุมศพ” เนื่องจากรูปร่างของมันคล้ายกับหลุมศพหรือป้ายหลุมศพ ลักษณะสำคัญของ Gravestone Doji: ราคาเปิดและราคาปิดอยู่ที่จุดต่ำสุดหรือใกล้เคียงกับจุดต่ำสุดของวัน มีไส้เทียนด้านบนยาว แสดงถึงการพุ่งขึ้นของราคาระหว่างวัน ไม่มีหรือมีไส้เทียนด้านล่างสั้นมาก 2. วิธีระบุ Gravestone Doji การระบุ Gravestone Doji ไม่ใช่เรื่องยาก เพียงมองหาแท่งเทียนที่มีลักษณะดังนี้: ราคาเปิดและปิดอยู่ที่หรือใกล้จุดต่ำสุดของวัน มีไส้เทียนด้านบนยาว ไม่มีหรือมีไส้เทียนด้านล่างสั้นมาก 3. ความสำคัญของ Gravestone Doji Gravestone Doji มักถูกมองว่าเป็นสัญญาณการกลับตัวขาลง โดยเฉพาะเมื่อเกิดขึ้นหลังจากแนวโน้มขาขึ้น เหตุผลเบื้องหลังคือ: แสดงถึงการที่ราคาพยายามพุ่งขึ้นแต่ไม่สามารถรักษาระดับไว้ได้ …..คลิ๊กเพื่ออ่าน>>>

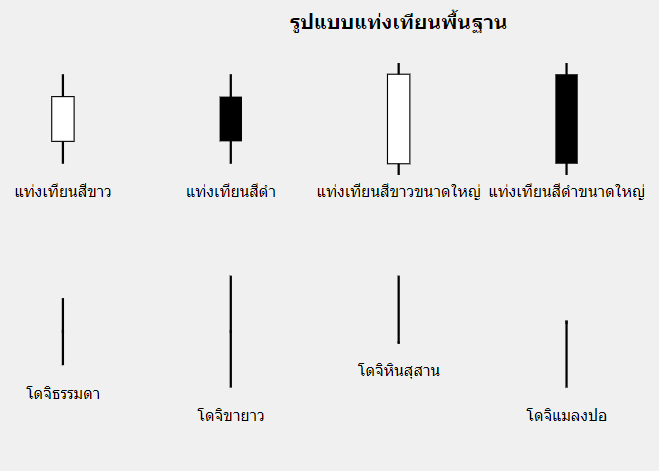

คู่มือฉบับสมบูรณ์สำหรับนักเทรดทุกระดับ การเทรดในตลาดการเงินเป็นทั้งศาสตร์และศิลป์ที่ต้องอาศัยทั้งความรู้และประสบการณ์ หนึ่งในเครื่องมือที่ทรงพลังที่สุดสำหรับนักเทรดคือการวิเคราะห์แท่งเทียน (Candlestick Analysis) ซึ่งมีต้นกำเนิดมาจากญี่ปุ่นตั้งแต่ศตวรรษที่ 18 โดยโมนากาตะ โฮมมะ พ่อค้าข้าวชาวญี่ปุ่น แท่งเทียนไม่เพียงแต่แสดงข้อมูลราคาเปิด ปิด สูงสุด และต่ำสุดในช่วงเวลาหนึ่งเท่านั้น แต่ยังสามารถบ่งบอกถึงอารมณ์ของตลาดและแนวโน้มในอนาคตได้อีกด้วย การเข้าใจรูปแบบแท่งเทียนต่างๆ จะช่วยให้คุณสามารถตัดสินใจเทรดได้อย่างมีประสิทธิภาพมากขึ้น ในบทความนี้ เราจะพาคุณไปทำความรู้จักกับรูปแบบแท่งเทียนทั้งหมดที่นักเทรดควรรู้ ตั้งแต่รูปแบบพื้นฐานไปจนถึงรูปแบบที่ซับซ้อน พร้อมคำอธิบายและวิธีการนำไปใช้ในการเทรดจริง 1. รูปแบบแท่งเทียนพื้นฐาน 1.1 แท่งเทียนสีขาวและสีดำ แท่งเทียนสีขาว (White Candle): เกิดขึ้นเมื่อราคาปิดสูงกว่าราคาเปิด แสดงถึงแรงซื้อที่มากกว่าแรงขาย แท่งเทียนสีดำ (Black Candle): เกิดขึ้นเมื่อราคาปิดต่ำกว่าราคาเปิด แสดงถึงแรงขายที่มากกว่าแรงซื้อ 1.2 แท่งเทียนขนาดใหญ่ แท่งเทียนสีขาวขนาดใหญ่ (Big White Candle): แสดงถึงแรงซื้อที่รุนแรง มักพบในช่วงเริ่มต้นของแนวโน้มขาขึ้น แท่งเทียนสีดำขนาดใหญ่ (Big Black Candle): แสดงถึงแรงขายที่รุนแรง มักพบในช่วงเริ่มต้นของแนวโน้มขาลง 1.3 แท่งเทียนโดจิ (Doji) โดจิเป็นแท่งเทียนที่ราคาเปิดและปิดใกล้เคียงกันมาก แสดงถึงความไม่แน่นอนในตลาด โดจิธรรมดา …..คลิ๊กเพื่ออ่าน>>>