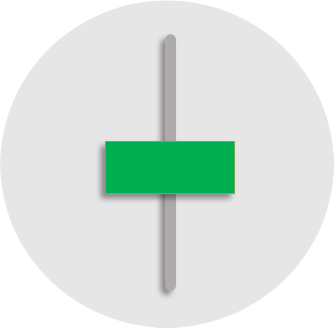

ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจแต่อาจไม่เป็นที่รู้จักมากนักคือ Judas Candle บทความนี้จะพาคุณไปทำความรู้จักกับ Judas Candle อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการวิเคราะห์ตลาด 1. Judas Candle คืออะไร? Judas Candle เป็นรูปแบบแท่งเทียนเดี่ยวที่มีลักษณะเฉพาะดังนี้: เป็นแท่งเทียนขนาดใหญ่ที่เปิดและปิดในทิศทางเดียวกัน (ขาขึ้นหรือขาลง) มีเงา (wick) ด้านตรงข้ามกับทิศทางของแท่งที่ยาวมาก ชื่อ “Judas” มาจากการที่แท่งเทียนนี้อาจ “หักหลัง” หรือหลอกนักเทรดได้ รูปแบบนี้มักเกิดขึ้นในช่วงที่ตลาดมีความผันผวนสูง และอาจบ่งชี้ถึงการกลับตัวของแนวโน้มในระยะสั้น (Morris, 2019) ความสำคัญของ Judas Candle Judas Candle เป็นสัญญาณที่แสดงถึงความไม่แน่นอนและการต่อสู้ระหว่างแรงซื้อและแรงขายที่รุนแรง โดยแสดงให้เห็นว่าแม้ราคาจะเคลื่อนไหวไปในทิศทางหนึ่งอย่างแข็งแกร่ง แต่ก็มีแรงต้านจากฝ่ายตรงข้ามที่พยายามผลักดันราคาไปในทิศทางตรงกันข้าม (Nison, 2001) 2. วิธีระบุ Judas Candle บนกราฟ การระบุ Judas Candle บนกราฟสามารถทำได้โดยมองหาลักษณะดังต่อไปนี้: แท่งเทียนมีขนาดใหญ่กว่าแท่งรอบๆ อย่างชัดเจน ส่วนตัว …..คลิ๊กเพื่ออ่าน>>>

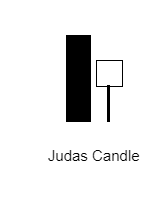

ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีประสิทธิภาพคือ Rising Window บทความนี้จะพาคุณไปทำความรู้จักกับ Rising Window อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการเทรดจริง 1. Rising Window คืออะไร? Rising Window เป็นรูปแบบแท่งเทียนที่ประกอบด้วยแท่งเทียนสองแท่ง โดยมีลักษณะดังนี้: แท่งแรก: เป็นแท่งเทียนขาขึ้น (bullish candle) แท่งที่สอง: เป็นแท่งเทียนขาขึ้น (bullish candle) ที่มีช่องว่าง (gap) ขึ้นมาจากแท่งแรก ช่องว่างระหว่างแท่งเทียนทั้งสองนี้เรียกว่า “Window” ในภาษาญี่ปุ่น ซึ่งในกรณีนี้เป็น Rising Window เนื่องจากราคาเปิดของแท่งที่สองสูงกว่าราคาสูงสุดของแท่งแรก (Morris, 2019) ความสำคัญของ Rising Window Rising Window เป็นสัญญาณที่บ่งบอกถึงการดำเนินต่อของแนวโน้มขาขึ้น โดยแสดงให้เห็นว่าแรงซื้อยังคงมีอำนาจเหนือแรงขายในตลาด และอาจนำไปสู่การเพิ่มขึ้นของราคาอย่างต่อเนื่อง (Nison, 2001) 2. วิธีระบุ Rising Window บนกราฟ …..คลิ๊กเพื่ออ่าน>>>

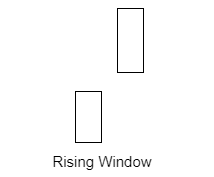

ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีประสิทธิภาพคือ Falling Window บทความนี้จะพาคุณไปทำความรู้จักกับ Falling Window อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการเทรดจริง 1. Falling Window คืออะไร? Falling Window เป็นรูปแบบแท่งเทียนที่ประกอบด้วยแท่งเทียนสองแท่ง โดยมีลักษณะดังนี้: แท่งแรก: เป็นแท่งเทียนขาลง (bearish candle) แท่งที่สอง: เป็นแท่งเทียนขาลง (bearish candle) ที่มีช่องว่าง (gap) ลงมาจากแท่งแรก ช่องว่างระหว่างแท่งเทียนทั้งสองนี้เรียกว่า “Window” ในภาษาญี่ปุ่น ซึ่งในกรณีนี้เป็น Falling Window เนื่องจากราคาเปิดของแท่งที่สองต่ำกว่าราคาต่ำสุดของแท่งแรก (Morris, 2019) ความสำคัญของ Falling Window Falling Window เป็นสัญญาณที่บ่งบอกถึงการดำเนินต่อของแนวโน้มขาลง โดยแสดงให้เห็นว่าแรงขายยังคงมีอำนาจเหนือแรงซื้อในตลาด และอาจนำไปสู่การลดลงของราคาอย่างต่อเนื่อง (Nison, 2001) 2. วิธีระบุ Falling Window บนกราฟ …..คลิ๊กเพื่ออ่าน>>>

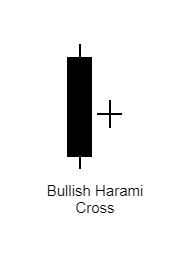

ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีประสิทธิภาพคือ Bullish Harami Cross บทความนี้จะพาคุณไปทำความรู้จักกับ Bullish Harami Cross อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการเทรดจริง 1. Bullish Harami Cross คืออะไร? Bullish Harami Cross เป็นรูปแบบแท่งเทียนที่ประกอบด้วยแท่งเทียนสองแท่ง โดยมีลักษณะดังนี้: แท่งแรก: เป็นแท่งเทียนขาลงขนาดใหญ่ (bearish candle) แท่งที่สอง: เป็นแท่งเทียน Doji (แท่งกางเขน) ที่อยู่ภายในร่างของแท่งแรกทั้งหมด คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “ตั้งครรภ์” ซึ่งสื่อถึงลักษณะของแท่งเทียนเล็กที่อยู่ภายในแท่งใหญ่ ส่วน “Cross” หมายถึงลักษณะของแท่ง Doji ที่มีรูปร่างคล้ายกางเขน (Morris, 2019) ความสำคัญของ Bullish Harami Cross Bullish Harami Cross เป็นสัญญาณที่บ่งบอกถึงการเปลี่ยนแปลงแนวโน้มจากขาลงเป็นขาขึ้น โดยแสดงให้เห็นว่าแรงขายกำลังอ่อนตัวลง …..คลิ๊กเพื่ออ่าน>>>

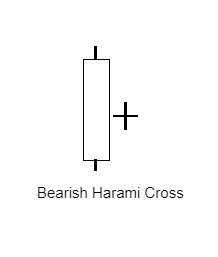

ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีประสิทธิภาพคือ Bearish Harami Cross บทความนี้จะพาคุณไปทำความรู้จักกับ Bearish Harami Cross อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการเทรดจริง 1. Bearish Harami Cross คืออะไร? Bearish Harami Cross เป็นรูปแบบแท่งเทียนที่ประกอบด้วยแท่งเทียนสองแท่ง โดยมีลักษณะดังนี้: แท่งแรก: เป็นแท่งเทียนขาขึ้นขนาดใหญ่ (bullish candle) แท่งที่สอง: เป็นแท่งเทียน Doji (แท่งกางเขน) ที่อยู่ภายในร่างของแท่งแรกทั้งหมด คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “ตั้งครรภ์” ซึ่งสื่อถึงลักษณะของแท่งเทียนเล็กที่อยู่ภายในแท่งใหญ่ ส่วน “Cross” หมายถึงลักษณะของแท่ง Doji ที่มีรูปร่างคล้ายกางเขน (Morris, 2019) ความสำคัญของ Bearish Harami Cross Bearish Harami Cross เป็นสัญญาณที่บ่งบอกถึงการเปลี่ยนแปลงแนวโน้มจากขาขึ้นเป็นขาลง โดยแสดงให้เห็นว่าแรงซื้อกำลังอ่อนตัวลง …..คลิ๊กเพื่ออ่าน>>>

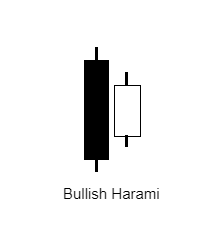

ในโลกของการวิเคราะห์ทางเทคนิค รูปแบบแท่งเทียนเป็นเครื่องมือสำคัญในการคาดการณ์การเคลื่อนไหวของราคา หนึ่งในรูปแบบที่น่าสนใจและมีประสิทธิภาพคือ Bullish Harami บทความนี้จะพาคุณไปทำความรู้จักกับ Bullish Harami อย่างละเอียด ตั้งแต่ความหมาย วิธีการระบุ ไปจนถึงการนำไปใช้ในการเทรดจริง 1. Bullish Harami คืออะไร? Bullish Harami เป็นรูปแบบแท่งเทียนที่ประกอบด้วยแท่งเทียนสองแท่ง โดยมีลักษณะดังนี้: แท่งแรก: เป็นแท่งเทียนขาลงขนาดใหญ่ (bearish candle) แท่งที่สอง: เป็นแท่งเทียนขาขึ้นขนาดเล็ก (bullish candle) ที่อยู่ภายในร่างของแท่งแรกทั้งหมด คำว่า “Harami” มาจากภาษาญี่ปุ่น แปลว่า “ตั้งครรภ์” ซึ่งสื่อถึงลักษณะของแท่งเทียนเล็กที่อยู่ภายในแท่งใหญ่ (Chen, 2021) ความสำคัญของ Bullish Harami Bullish Harami เป็นสัญญาณที่บ่งบอกถึงการเปลี่ยนแปลงแนวโน้มจากขาลงเป็นขาขึ้น โดยแสดงให้เห็นว่าแรงขายกำลังอ่อนตัวลง และแรงซื้อเริ่มเข้ามามีบทบาทมากขึ้น (Kuepper, 2023) 2. วิธีระบุ Bullish Harami บนกราฟ การระบุ Bullish …..คลิ๊กเพื่ออ่าน>>>

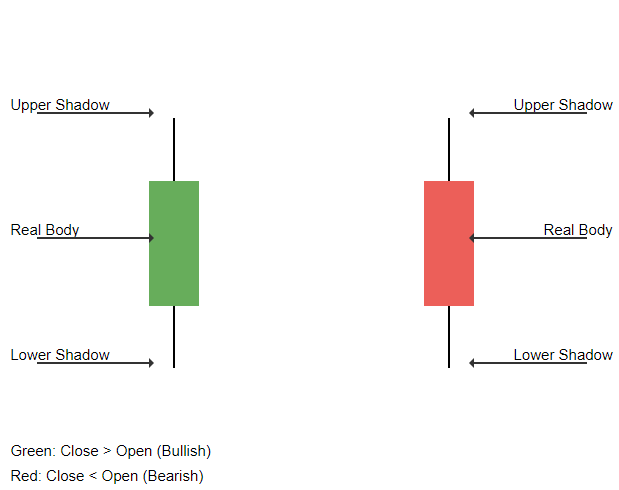

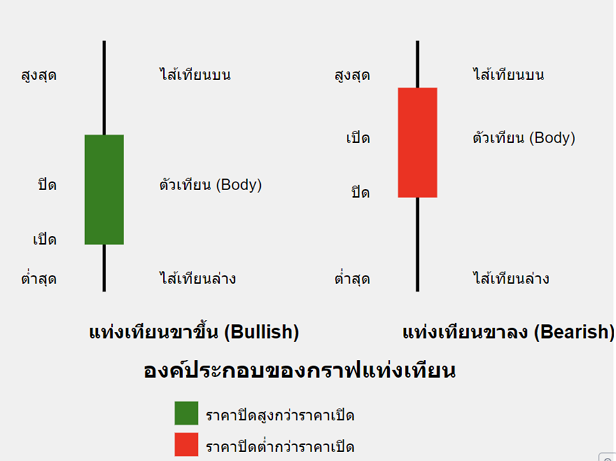

ประวัติความเป็นมา กราฟแท่งเทียนมีต้นกำเนิดในญี่ปุ่นตั้งแต่ศตวรรษที่ 18 โดยนักค้าข้าวชื่อ Munehisa Homma (1724-1803) เป็นผู้คิดค้นวิธีการวิเคราะห์ราคาข้าวในตลาด Dojima Rice ที่โอซาก้า อย่างไรก็ตาม Steve Nison เชื่อว่าการใช้กราฟแท่งเทียนอย่างแพร่หลายเริ่มขึ้นหลังจากปี 1850 เป็นต้นมา Homma ได้ตีพิมพ์ผลงานของเขาในหนังสือชื่อ “The Fountain of Gold — The Three Monkey Record of Money” ในปี 1755 ซึ่งอธิบายถึงวิธีการติดตามการเคลื่อนไหวของราคาและรูปแบบที่เกิดขึ้น ความสำเร็จของ Homma ในการซื้อขายข้าวโดยใช้เทคนิคนี้ทำให้เขาสร้างความมั่งคั่งมหาศาล คิดเป็นมูลค่าประมาณ 10 พันล้านดอลลาร์ในปัจจุบัน กราฟแท่งเทียนคืออะไร? กราฟแท่งเทียน (Candlestick chart) เป็นรูปแบบของกราฟทางการเงินที่ใช้แสดงการเคลื่อนไหวของราคาของหลักทรัพย์ อนุพันธ์ หรือสกุลเงิน แต่ละแท่งเทียนแสดงข้อมูลราคาเปิด ปิด สูงสุด และต่ำสุดในช่วงเวลาที่กำหนด องค์ประกอบของแท่งเทียน ส่วนตัว (Real body): พื้นที่ระหว่างราคาเปิดและราคาปิด …..คลิ๊กเพื่ออ่าน>>>

กราฟแท่งเทียนเป็นเครื่องมือทางเทคนิคที่สำคัญสำหรับนักลงทุนและเทรดเดอร์ในการวิเคราะห์ราคาและแนวโน้มของตลาด บทความนี้จะอธิบายถึงรูปแบบกราฟแท่งเทียนพื้นฐานที่สำคัญที่สุดที่นักลงทุนควรรู้จัก กราฟแท่งเทียนคืออะไร? กราฟแท่งเทียนเป็นวิธีการแสดงข้อมูลการเคลื่อนไหวของราคาสินทรัพย์ ซึ่งแสดงราคาเปิด ปิด สูงสุด และต่ำสุดในช่วงเวลาหนึ่งๆ กราฟแท่งเทียนประกอบด้วยส่วนสำคัญ 3 ส่วน: ตัวเทียน (Body) – แสดงช่วงราคาเปิดถึงราคาปิด ไส้เทียน (Wick) หรือเงา (Shadow) – แสดงราคาสูงสุดและต่ำสุด สี – สีเขียว (หรือขาว) แสดงว่าราคาปิดสูงกว่าราคาเปิด ส่วนสีแดง (หรือดำ) แสดงว่าราคาปิดต่ำกว่าราคาเปิด รูปแบบกราฟแท่งเทียนพื้นฐาน 1. รูปแบบกลับตัวขาขึ้น (Bullish Reversal Patterns) Hammer (ค้อน) เกิดที่จุดต่ำสุดของแนวโน้มขาลง มีไส้เทียนด้านล่างยาว แสดงถึงแรงซื้อที่เข้ามา สัญญาณว่าราคาอาจกลับตัวขึ้น Inverted Hammer (ค้อนกลับหัว) คล้าย Hammer แต่ไส้เทียนอยู่ด้านบน แสดงถึงแรงซื้อที่เข้ามาแต่ยังไม่สามารถผลักดันราคาขึ้นได้ อาจเป็นสัญญาณการกลับตัวขาขึ้น Bullish Engulfing (รูปแบบกลืนขาขึ้น) เกิดจากแท่งเทียนสีเขียวที่ใหญ่กว่าครอบคลุมแท่งเทียนสีแดงก่อนหน้า แสดงถึงแรงซื้อที่เข้ามาอย่างรุนแรง Morning …..คลิ๊กเพื่ออ่าน>>>

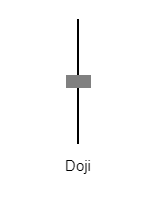

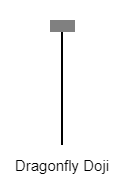

ในการวิเคราะห์กราฟเทคนิคสำหรับการลงทุน “Doji” เป็นหนึ่งในรูปแบบแท่งเทียนที่สำคัญและน่าสนใจ บทความนี้จะอธิบายความหมาย ลักษณะ ประเภท และความสำคัญของ Doji ในการวิเคราะห์ตลาด เพื่อช่วยให้คุณเข้าใจและใช้ประโยชน์จากข้อมูลนี้ในการตัดสินใจลงทุนได้อย่างมีประสิทธิภาพมากขึ้น 1. Doji คืออะไร? Doji เป็นรูปแบบแท่งเทียนที่เกิดขึ้นเมื่อราคาเปิดและราคาปิดของช่วงเวลาที่กำหนดมีค่าเท่ากันหรือใกล้เคียงกันมาก ทำให้ตัวแท่งเทียนมีลักษณะคล้ายกับเครื่องหมายบวก (+) หรือตัว T ชื่อ “Doji” มาจากภาษาญี่ปุ่น แปลว่า “เหมือนกัน” หรือ “ในเวลาเดียวกัน” 1.1 ลักษณะเฉพาะของ Doji ราคาเปิดและราคาปิดอยู่ในระดับเดียวกันหรือใกล้เคียงกันมาก ตัวแท่งเทียนมีลักษณะเป็นเส้นแนวนอนสั้นๆ อาจมีไส้เทียน (Shadow) ด้านบนและ/หรือด้านล่าง ความยาวของไส้เทียนอาจแตกต่างกันไปตามประเภทของ Doji 2. ประเภทของ Doji 2.1 Standard Doji มีลักษณะคล้ายเครื่องหมายบวก (+) ไส้เทียนบนและล่างมีความยาวใกล้เคียงกัน 2.2 Long-Legged Doji มีไส้เทียนบนและล่างที่ยาวกว่า Standard Doji บ่งบอกถึงความไม่แน่นอนและความผันผวนในตลาด 2.3 Dragonfly Doji …..คลิ๊กเพื่ออ่าน>>>

ในโลกของการวิเคราะห์กราฟเทคนิค “Dragonfly Doji” เป็นหนึ่งในรูปแบบแท่งเทียนที่มีความสำคัญและน่าสนใจ บทความนี้จะพาคุณไปทำความรู้จักกับ Dragonfly Doji อย่างละเอียด ตั้งแต่ความหมาย ลักษณะเฉพาะ ไปจนถึงวิธีการใช้งานในการวิเคราะห์ตลาด เพื่อให้คุณสามารถนำความรู้นี้ไปประยุกต์ใช้ในการลงทุนได้อย่างมีประสิทธิภาพ 1. Dragonfly Doji คืออะไร? Dragonfly Doji เป็นรูปแบบแท่งเทียนประเภทหนึ่งของ Doji ที่มีลักษณะเฉพาะคือมีไส้เทียน (shadow) ด้านล่างที่ยาว ในขณะที่ไม่มีหรือมีไส้เทียนด้านบนสั้นมาก โดยราคาเปิดและราคาปิดอยู่ในระดับเดียวกันหรือใกล้เคียงกันมากที่จุดสูงสุดของแท่ง ทำให้ตัวแท่งเทียนมีลักษณะคล้ายตัว T กลับหัว 1.1 ลักษณะเฉพาะของ Dragonfly Doji ราคาเปิดและราคาปิดอยู่ในระดับเดียวกันหรือใกล้เคียงกันมากที่จุดสูงสุดของแท่ง มีไส้เทียนด้านล่างที่ยาว ไม่มีหรือมีไส้เทียนด้านบนสั้นมาก ตัวแท่งเทียน (real body) มีขนาดเล็กมากหรือแทบไม่มีเลย 2. ความหมายของ Dragonfly Doji Dragonfly Doji มีความหมายสำคัญในการวิเคราะห์ตลาด ดังนี้: แสดงถึงการต่อสู้ระหว่างแรงซื้อและแรงขาย โดยแรงซื้อสามารถผลักดันราคากลับขึ้นมาได้ อาจเป็นสัญญาณของการกลับตัวขาขึ้น โดยเฉพาะเมื่อเกิดขึ้นที่จุดต่ำสุดของแนวโน้มขาลง บ่งบอกถึงการเริ่มมีแรงซื้อเข้ามาในตลาด แม้จะมีแรงขายในช่วงแรก สะท้อนถึงความไม่แน่นอนในตลาด แต่มีแนวโน้มที่จะเป็นบวกมากกว่า …..คลิ๊กเพื่ออ่าน>>>